正规的股票杠杆平台有哪些 倒吸一口凉气,楼市面前有一道天堑,是十几亿人过不去的坎

发布日期:2024-11-16 22:11 点击次数:141

今日需要关注的数据有,中国12月财新服务业PMI、英国12月Markit服务业PMI终值、德国12月CPI年率初值、美国12月ADP就业人数变动、美国截至12月30当周日初请失业金人数和加拿大12月IVEY季调后PMI。

技术角度看,美元指数处于中长期空头趋势之中,虽然最近四个交易日有反弹迹象,但无法改变空头结构。市价与蓝色回归线重合,预计向上的牵引力延续。短期均线系统向下排列,短期空头仍占据主导。震荡指标KD的读数已经在超卖区形成金叉,当前处于上升状态,距离超买线80仍有较大空间,预计反弹走势将延续。MACD指标的柱线处于零轴下方,但绝对值极小,可能很快就穿越零轴。综合来看,多数指标指向短期反弹延续,但中长期空头趋势无法改变,待短期涨势遇阻后,主流跌势将延续。

日子很难,生活不容易,每个人都有自己的苦,有苦说不出的感觉,受苦的人最懂。和吃苦相比,有苦难言,无人问津,可能比苦本身还难受。

重生之后,叶檀老师变了很多,变得能吃苦,吃自己的苦,吃别人的苦。

她说,有苦我们一起分担。

每周六,叶檀老师都会亲自回复,并在公众号上发出,有苦难言的朋友,如果你也想和叶檀老师倾诉,把你的故事,发送到邮箱yetanbusiness@163.com,叶檀老师看到,一定会回复。

记住,这世界还有人,关心你,在乎你,理解你。

]article_adlist-->文/青城桢楠

最近一段时间,股市热闹非凡,今天这个板块涨,明天那个板块疯。一轮又一轮,作文满天飞。相比于股市的热络,楼市的声量似乎少了些。

受宠的孩子搏眼球,角落的孩子很重要,楼市边际效应决定了金融的下限,那么,楼市情况到底如何?

10月一线城市楼市二手房成交量

暖洋洋的

最近各路人马谈论预期非常多,外资有外资的预期,内资有内资的预期。你的预期管理我的预期,我的预期回应你的预期,预期管理从来没有这么复杂过,每个人都在舆论场里形成众声的喧哗,影响着未来的走势。

这就是互联网时代的特有景色。

9月24日那场重要的发布会后,中国似乎要经历一场堪比2008年的狂热救市。对于楼市,人们的期待自然是立刻,马上,V形反转。

但9月29日、9月30日接连出炉的北上楼市政策,一度让人非常郁闷。

以北京为例,9月30日,北京市住建委表示,非本市户籍居民家庭购买五环内商品住房的,缴纳社会保险或个人所得税的年限,调整为购房之日前连续缴纳满3年及以上;购买五环外商品住房的,缴纳社会保险或个人所得税的年限,调整为购房之日前连续缴纳满2年及以上。按照国家工作部署,及时取消普通住房和非普通住房标准。

此前外界一直热议,“普通住房和非普通住房标准”可能立即取消,社保等限制性政策会大幅降低,甚至极端一点,一次性打到底,让外地人随意买卖。

预期落空,总会让情绪变糟,甚至还不如没有预期。体现在舆论上就是热情消散得很快,不少人的心气又谢了。

过山车般的预期变化和情绪变化,是短视频和小作文时代无法避免的趋势。但,时间变短,峰回路转的速度之快,再度让人始料未及。

预期降低之后,人们发现,哎,十一之后,楼市似乎并不差。以北京、上海为代表的房地产市场,甚至让人感觉,金九银十回来了。

据证券日报10月25日的消息,中原地产研究院近日公布的统计数据显示,10月1日到24日,北京二手房住宅网签量达11699套,预计10月二手房网签量将超过1.6万套,有望达到近19个月以来最高值。

实际成交方面,10月1日到24日,北京二手房实际成交量已经超过2万套,创近几年同期新高。分析师预计,北京10月市场成交量有望达到2.5万套,或创2017年以来10月同期最高值。

中原地产还表示,北京二手房市场最先复苏的是400万以内的刚需住宅,尤其前期价格下跌较多的老破小。

上海的复苏迹象也很明显。

据安居客统计,自国庆假期之后,10月份(截至23日)上海二手房日均网签量(含各类用房)基本维持在800套左右,甚至月内有3天单日网签量破千套,市场回温明显。要知道,9月份政策出台前,日均成交量大概在500套,二手房市场环比复苏明显。

安居客预测,按照目前的趋势,10月整月上海二手房网签突破2万套应该不成问题。

类似北京和上海楼市的局面,广州、深圳、成都等一二线城市大致类似,只是程度略有差异。

市场回暖,挂牌量却在上升

不少人落袋为安

看到头部城市回暖,不少机构发出呼吁,楼市要翻转,再不上车就晚了。

恐怕没那么简单。

看房地产公司的股票走势就知道,头部地产公司的股价大多从高位回落,稳定在一定的水平上,不再大幅下跌,但也没什么上涨动力。这是资本市场对楼市的及时反馈。大家都在等着,当下的刺激劲头过了之后,后市会如何发展。

从楼市本身来看,没有理由过于乐观。从销售情况来看,十月一之后的复苏还没到认定反转的时候。

以上海楼市为例,5月份那波刺激过后,6月同样出现过小高潮。据网上房地产数据,2024年6月,上海二手房共计网签26374套,环比增加41.1%。据安居客上海监测,该网签数据创下当时的年内新高,也是2021年6月以来最高单月成交纪录。

目前主流机构都预测,10月份上海二手房网签数量能够突破2万套,乐观地在2.5万套。这个数据,还没赶上6月份。

6月份楼市小高潮的结果是逐渐回到刺激之前,市场总要回归平稳,刺激的劲头不可能长期延续。一波流。

短时间的回暖当然是好事,但不是反转的标志。

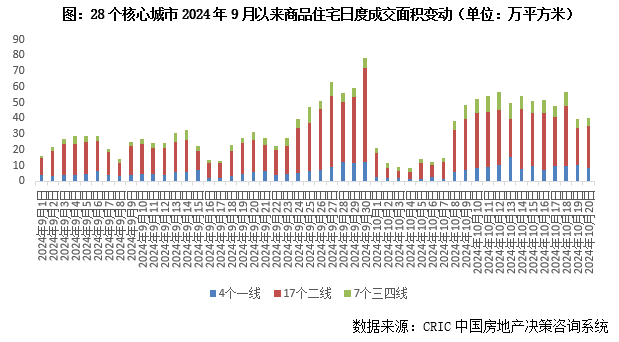

一个不太好的信号是,头部城市的成交量在10月20日左右,再度呈现出疲软的态势。据10月23日克而瑞地产研究的文章,新政三周,成交开始前高后低。

克而瑞在文章中写道,28个核心城市,从10月8日开始集中放量,之后日成交量一直维持在高位震荡,但在10月19日到20日,开始出现显著回落。

据克而瑞判断,从政策持续性来看,一二手房增长动能均略显不足,10月或将延续脉冲式复苏行情。

从我们自己观察指标来看,楼市反转一个很重要的信号是挂牌量要大幅度减少。根据筹码理论理论,如果卖房(空头)力量高企,纵然买房(多头)力量在集聚,短时间内很难实质性扭转楼市预期。如果预期扭转,空头撤退,挂牌量大减,此消彼长,将拉动房价。现在市场回暖,抛售的筹码增加,显然说明有一批人落袋为安。

本轮上海楼市回暖,挂牌量没有下降的趋势。据链家上海的数据,上海二手房挂牌量依然在稳步上升。

北京的市场很有意思。据京房指数10月24日的文章,从中介前台的数据看,挂牌量从14万套跌破13万套。但数量的变化可能是中介的小把戏,部分房源出现高频次的下架再上架,从而造成挂牌量的短期波动。

据京房指数的文章,观察中介后台总挂牌量,9月下旬北京有15.8万套房子,目前还剩15.4万套,并没有下降多少。且去化速度加快的同时,上架房源的速度也在加快,库存整体充足,房价没有太大上涨压力。

还有一个印证。如果楼市渐入佳境,开发商认为加快囤积土地有利可图,土拍市场的传递会很顺畅。但从10月25日上海新一轮土拍情况看,没有太大热度,挂牌的4宗地整体溢价率仅为0.5%,创2023年以来的月度溢价率新低。

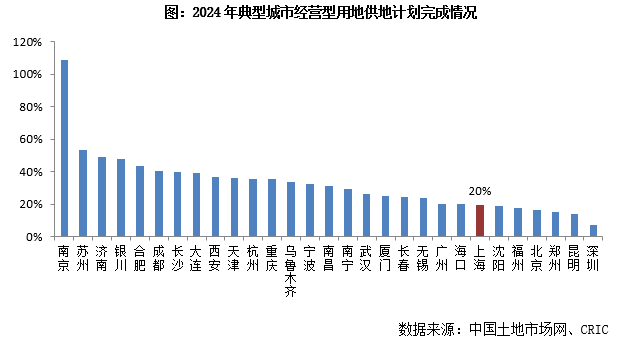

从头部城市的供地情况看,在政府控地和市场低迷的双重作用下,头部城市的供地计划大多进展缓慢。快11月了,不少地区的供地计划才完成20%。

另外,香港市场也让人乐观不起来。港府一直在大尺度刺激楼市,但总是回暖一阵子就熄火,起作用的时间不长。

从香港房价的变化来看,截至10月24日,仍然难言企稳。

(香港房价走势,来源中原地产)

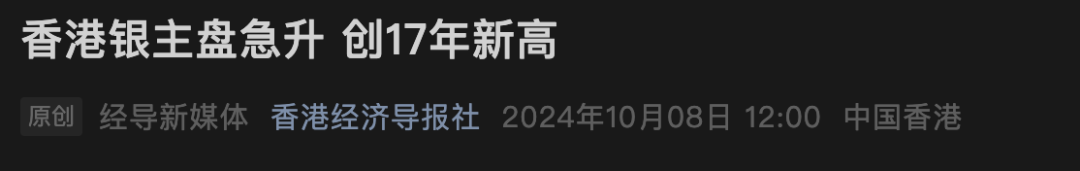

更让人窘迫的是,香港还不起房贷的人还在增多。据香港经济导报社10月8日的文章,2024年8月份,香港的银主盘,也就是还不上房贷的断供者数量,创2008年金融危机以来新高,总值逾35亿元。

历史最低水平

中国房贷利率能否低过日本?

历史上,最能刺激楼市上涨的是房贷利率,2021年之前,只要降低房贷利率,楼市总能有起色。

这一次似乎有点不一样。

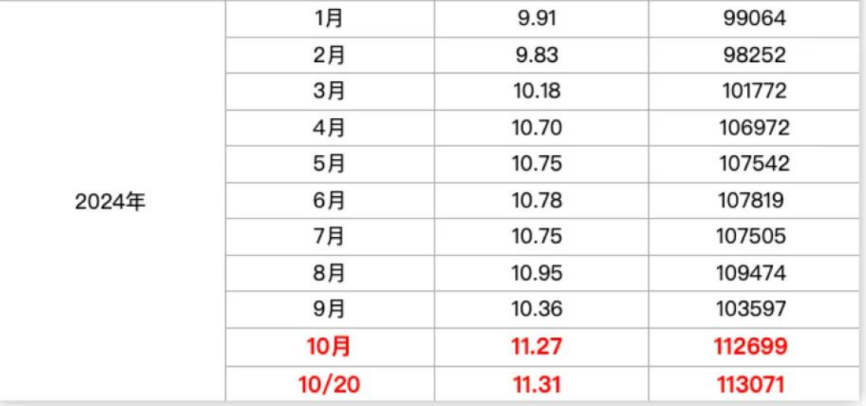

10月22日,央行年内第三次下调贷款市场基准利率LPR,一次性下调25个基点,至此5年期LPR已经跌到3.6%,来到历史最低水平。

房贷利率历史最低,按理说刺激力度应该是最大的了,可明显不如过去几次房贷下调之后的反应。大家习惯了重口味,不得不越来越重才有反应,进入了一个循环。

5年期LPR降到3.6%还不行,还要降多少才有起色?

从实际情况来看,制约房贷利率下行的因素正在增多。之前我们在檀几条中写过,10月22日之前,广州等地首套房最低利率已经降到了2.85%~2.9%,如果跟随LPR再降低25个基点,商贷和公积金贷款就开始倒挂了。

据银行人士分析,3%目前是能够接受的底线,除非未来同步下调公积金贷款利率。

站在银行的角度,2024年二季度末商业银行净息差跌至1.54%,处于历史性低水位,如果利率不断下调,银行很难接受,毕竟,地主家也得有余粮。

过去存量房贷迟迟不肯调整,最大的阻力就是银行的稳定性和盈利能力。如果未来银行的盈利能力进一步下滑,房贷调整的难度会加大。即便银行愿意妥协,参照日本的情况,未来下调的空间可能也没那么有想象力。

根据广发地产的统计,纵然日本货币政策已经宽松到不能再宽松了,历史上也绝少出现首付15%+房贷利率2%的组合。

当前中国的首付普遍降到了15%,利率按3%算,未来空间可想而知。

从中日两国的现实情况出发,中国其实压根不可能把利率降到日本的水平。道理很简单,经济泡沫后,日本的GDP增速三十年没有起色,加上深度老龄化,长期通缩导致的实际利率下行,支持日本央行不断调低利率水平。

中国的目标是保持5%左右的增长水平,2%左右的CPI,这两个目标卡得很牢,大幅降低利率明显不合适。

世界上其他类似目标组合的国家,几乎没有长期把利率水平维持在日本这一级别的。除非,现实数据更残酷,不得不改变目标。

最近有两件事情和利率相关,相信会影响未来利率工具的使用。

一件事是,美国大选对人民币造成的贬值压力。9月底大家还在争执,人民币未来会不会到6.8甚至更多,才过了一个月,好像没什么人敢谈人民币大幅升值了,这是一场集体性的热场,但没等到主戏码。

高盛说,特朗普上台后关税和产业政策的变化,可能会让人民币再贬值10%。高盛对人民币的态度,某种程度上反映了外部环境冲击下,西方国家对中国经济的一种理解。这样的理解自带贬值属性,资金变化则会进一步放大贬值预期。

这也是为什么我国央行一直强调,要防止外汇市场形成单边一致性预期并自我实现,防范汇率超调风险。

更为吊诡的是,贸易摩擦烽烟四起,不管是主动贬值还是被动贬值,就其结果而言,只会加重贸易谈判的困扰。好比莫比乌斯环,来来回回无穷尽环绕,没有个了局。

想要人民币稳定,外部因素难以控制,只能在内部下功夫,保房价和保汇率的问题,可能时隔N年,再次被各方热议。当然,这次比过往好一点,房价跌了这么久,各方面保房价诉求的强度大大不如过往,稳定能活就好。要不,怎么提出的口号是:止跌企稳,而不是止跌上涨。

稳,可能是当前各种约束环境下,最能接受的结果。

除了美国大选,另一件事也很重要,就是中日长期利率可能倒挂。

10月23日,日本40年期国债收益率升破2.525%,一度触及2.535%,创16年来最高水平。中国30年期国债的收益率在2.3%左右,6月14日发行的超长期国债收益率在2.53%,中日两国的长期国债收益率竟然开始交汇。

据敦和资管分析,日本30年国债收益率在00年以后才逐步低于2.5%,在90年代经济进入负增长的初期并未明显跌破2.5%,因为当时还无法确认经济的低增长会成为常态。而美国的30年国债收益率仅在19~21年出现过低于2.5%的情形。

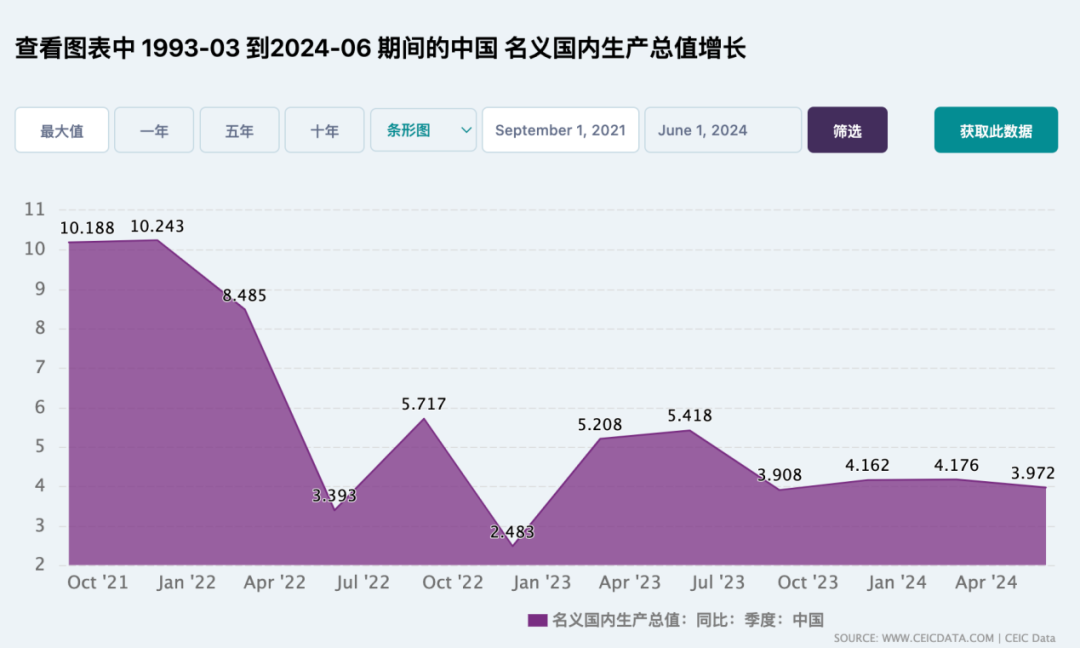

观察这两个国家30年国债收益率与GDP的关系,可以看到,只有名义GDP增速长期低于2%时,30年国债收益率才会低于2.5%。中国2024年的名义增长率是3.97%,瑞银预测2024年全年可能在4.1%,但国债收益率已经如此之低。

名义GDP的现实和长期收益率反映的未来错配如此严重,很明显,不是靠调整利率能弥合的。

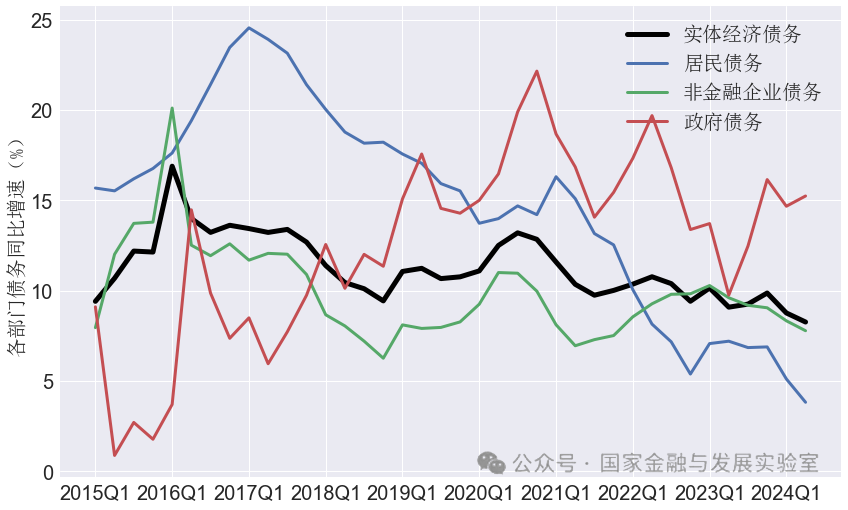

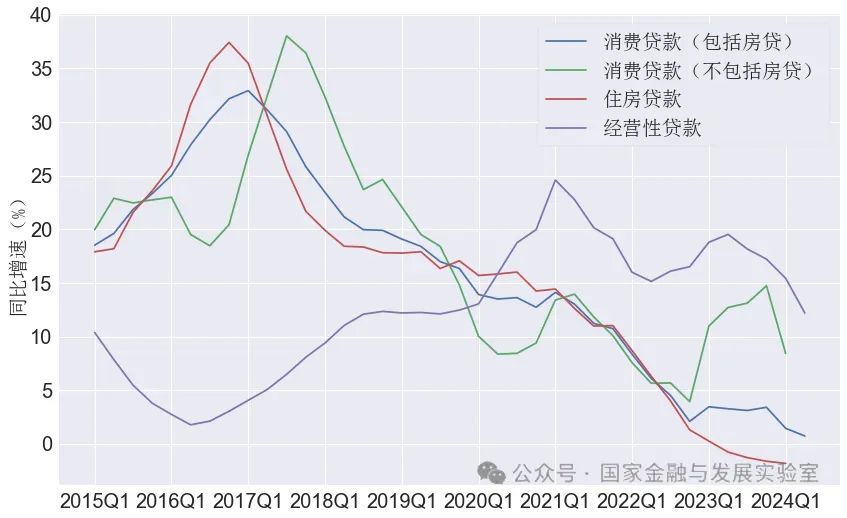

都说信心大于黄金,信心这东西在房地产市场上有特殊的表现形式。据国家金融发展与实验室的统计,居民的债务增速从2017年开始一路下滑,截至2024年三季度也没看到逆转的迹象。

从居民债务的结构来看,房贷不断下行是最重要的原因。

2018年之前居民买房的热情,加杠杆的意愿,和房价关系密切,房价涨得越快,加杠杆的意愿越高,但2018年之后,住房贷款的增速是一路向南不回头。即便2021年房地产大周期的成交量巅峰,也没有改变房贷的走势。

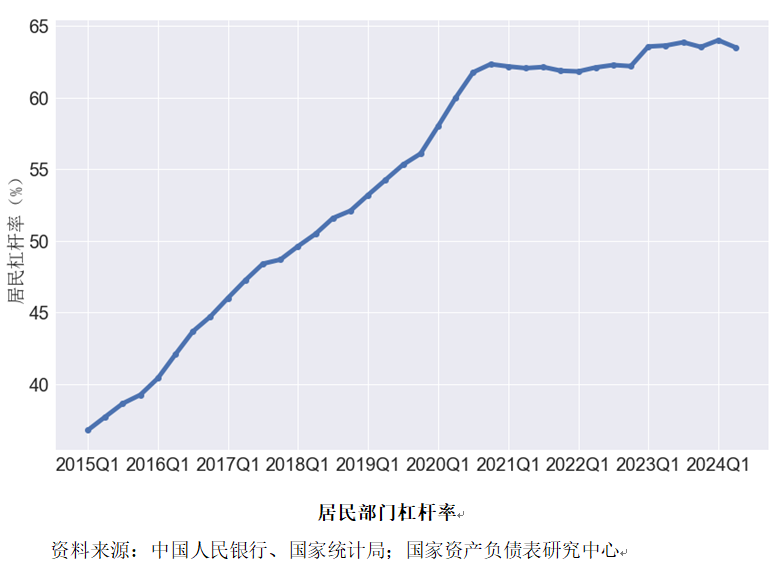

65%好像一道坎,是十几亿人共同的心理天堑。

据国家金融与发展实验室的数据,中国居民部门的杠杆率始终无法有效突破65%,这两年,不愿意负债的民众心理导致居民部门杠杆率水平向下,从2024年从一季度的64.0%降至63.5%。

巧合的是,65%同样是日本居民部门的杠杆率一道难以逾越的天堑,即便跃过去片刻也会很快下来。

中日两国民众在债务压力上的宏观巧合,相信不仅仅是巧合,这是这两个东亚社会骨子里对债务能够背负的心理极限。

从这个角度看,未来除非资产(楼市、股市)价格大幅上涨,或者居民的收入快速提高,否则加杠杆的空间所剩多少。内心无法负载这样的负债压力,利率降得再低又有什么用呢?

房价大幅上涨几乎不可能,股市大幅上涨似乎不大现实,而收入的快速增长,则需要产业调整,需要时间解决,这是慢功夫,非一两个政策能改变的。

现在更理解,为什么政府对房地产的态度是止跌回稳。这是一种现实,一种状态,就和A股开始走一字路线一样。

稳住资产价格,其他留待时间解决吧。急不得,急也没用。

(免责声明:本文为叶檀财经据公开资料做出的客观分析,不构成投资建议,请勿以此作为投资依据。)

(免责声明:本文为叶檀财经据公开资料做出的客观分析,不构成投资建议,请勿以此作为投资依据。)-- END --

声明:由叶檀财经运营并管理的微信公众号、视频号有且仅有叶檀财经、叶檀暖人生、叶檀聊人生、半间白云、叶檀说、檀谈人生,请用户认准上述账号。但凡与上述微信账号不一致的公众号均非叶檀财经负责运营管理,叶檀财经对其任何行为不承担任何法律责任。请檀香们小心识别,谢谢!

作者:青城桢楠 编辑:旦旦

图片:来源于网络,侵删

叶檀财经作品 | 尽情分享朋友圈

咨询合作,请联系微信

13818756019(商务微信)

喜欢请您点个赞👇正规的股票杠杆平台有哪些

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

Powered by 联华证券_专业股票配资_股票配资门户网 @2013-2022 RSS地图 HTML地图